「法人税は1,000万円以上」と税理士さんに言われ、慌てています。

どうしたものでしょうか?

(業歴23年・工務店・山梨)

![]() 永らくトントンで経営している工務店さんで、突然業績が上がって利益が出たときに、千万円単位で税金が課される場合があります。びっくりしますよね。

永らくトントンで経営している工務店さんで、突然業績が上がって利益が出たときに、千万円単位で税金が課される場合があります。びっくりしますよね。

しかも「儲かっているはずなのに、なぜか納税資金が足りない」なんてこともあります。

とりあえず節税をしたくなる社長の気持ちはよく分かります。

ここで一つ、理解しておいていただきたいことがあります。

「節税」と「脱税」は違う

誤解されがちですが、「節税」と「脱税」は違います。

「節税」とは、税法の範囲内で税負担を減少させようとする行為です。

「脱税」は、課税されるものに対し、故意に隠して税を逃れようとする行為です。

脱税の罰則は厳しく、大きな脱税は刑事罰にもなります。

以上を押さえた上で、「節税」を考えてみましょう。

基本的な「節税対策」とは

基本的な節税対策としては、次のようなものがあります。

(1)損金算入できるもので必要なものを購入する

(2)従業員への還元として、社内旅行に行く、決算賞与を出すなどする

(3)短期前払費用(生命保険、地代家賃)を活用する

一つずつ見ていきましょう。

(1)損金算入できるもので必要なものを購入する

「損金」とは、法人税の計算上、利益から差し引くことができる費用を言います。

いわゆる「経費で落とす」というものです。

損金が多ければ、その分だけ利益が減るので、節税になります。

この場合、購入するものは損金計上できるものでなければなりません。

費用はかかっていても、損金に算入できない(経費で落とせない)ものがあるからです。

以前ご相談を受けたケースで、「その期はお金が残りそうだったため、新社屋用の土地を現金で購入した」という話がありました。

残念ながら、その土地は損金とはなりません。

現金がまるまる「固定資産」に変わっただけです。

このケースは「手元の現金が減るため、納税資金もなくなってしまう」というきつい結果となります。

これは極端かも知れませんが、実際にあった話です。

では、損金算入できるもので必要なもの、には何があるでしょうか?

工務店さんで身近なものだと、パソコンや車などが考えられます。

パソコン

10万円未満のものなら、全額一括で損金処理ができます。

ただし10万円以上20万円未満の場合は、資産計上のうえ、3年間で損金計上するなど少々ややこしくなります。

細かなルールについては税理士さんによく確認してください。

車

営業用の乗用車やトラックを購入する場合は、償却資産として計上されます。

ただし月割り計算となりますので、期末ぎりぎりの購入だと、当期の効果はあまり大きくありません。

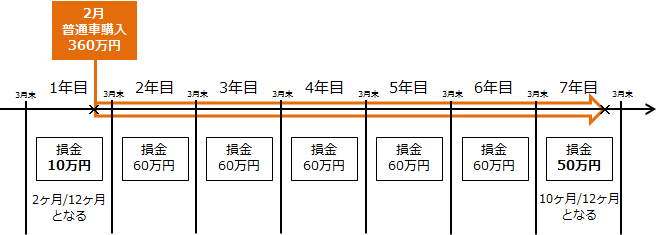

例えば、3月末決算の会社で、2月に360万円の普通車を買ったとします。

普通車は6年償却ですので、毎年60万円が損金計上できることになります。

ただし今期は残り2か月なので、60万円まるまる計上することはできません。

月割りで12分の2、つまり今期計上できるのは10万円のみとなります。

このように、購入しても何年間かに分けて計上(減価償却)する場合がありますので、事前に税理士さんに相談してください。

(2)従業員への還元として社員旅行に行く、決算賞与を出すなどする

これはそれほど難しくありません。

旅行にしても決算賞与にしても、細かなルールがありますので、一度税理士さんに確認しましょう。

社員旅行について

「今期は利益が結構出そうなので、来期、社員旅行に行こうと思います」というご相談を時々いただくことがあります。

例えば、3月末決算の会社で、3月中に急いで旅行の申込をし、支払完了。

「これで今期の経費で落とせる…」

とはなりません。

3月に支払を済ませても、4月以降に旅行するのであれば、それはただの「前払」です。

支払をし、その行為を終える。両方揃ってはじめて経費で落とせるのです。

今期の経費で落としたいのなら、今期のうちに旅行を済ませること。

忘れがちなポイントなので気をつけてください。

(3)短期前払費用(生命保険、地代家賃)を活用する

節税対策として、「短期前払費用」の活用は有効になります。

「短期前払費用」とは、1年以内に期間が終了する短期的な前払費用については、便宜的に支払ベースでの費用計上が認められるものです。

つまり、損金算入できるということです。

具体的な例としては、生命保険料や地代家賃などがあります。

生命保険について

この2~3年、生命保険業界は節税対策をうたった商品(全額損金算入、高返戻率)を多数販売していました。

2019年初頭までは、生保は節税対策の目玉でした。

しかしこれを問題視した金融庁、国税庁が動き、2019年の春先に規制方針が打ち出されました。

この後、生命保険業界も、従来節税商品としていたものを規制の範囲内にアレンジしています。

その結果、現在では節税効果はほとんど期待できなくなっています。

地代家賃について

地代家賃は、1年分の前払がそのまま損金算入可能です。

場合によっては、レンタルサーバー代金なども可能となります。

短期前払費用の活用に関しては、生命保険会社や税理士さんに相談・確認することをおすすめします。

完工物件を翌期に繰り越してはダメ!

最後に、絶対やってはいけない対策。

期末の最終月に引き渡した、つまり売り上げた完工物件を翌期にまわす方法。

売上も利益も翌期になるので一挙解決!

とはなりません。

これは完全に「脱税」になります。

税務署さんもこれは見逃しません。税務監査で必ず見つかります。

しかも、追徴課税されると節税効果なんか吹っ飛びます。

やめておきましょう。

「経営計画」が大切です

そもそも期末に慌てて対策を考えるような経営は好ましくありません。

元来、工務店の売上と利益予想は、期の中ごろにはある程度の見通しが立つものです。

それができていないのが問題ではないでしょうか。

利益が出ることを見越した上で、半年くらい前から対策をしていくのが望ましいと思われます。

期の初めに、きちんとした経営計画を立てることが大切です。

この記事に関するご質問・ご感想・お問い合わせは【工務店経営の専門家・ジクージン】まで、お気軽にお送りください。

しかし法人における保険料のルール改正が国税庁より2019年6月28日付で通達され、7月8日以降に契約する保険から適用されていますので、記事を訂正しました。